继2020年10月IPO审核未通过后,时隔一年多的时间,周六福珠宝股份有限公司(下称"周六福")再次闯关A股IPO。7月1日,周六福递交IPO材料,首发申请获深交所主板受理,保荐机构为中信建投证券。

这是周六福第二次迈上IPO申报之旅。早在2019年5月,周六福首次首次提交招股书,但因保荐机构广发证券和审计所正中珠江双双卷入"康美案",IPO项目被中止。后于2020年9月,将保荐机构变更为民生证券;至2020年10月,周六福首发上会审核,IPO被否。

关于前次IPO被否原因,周六福对《投资者网》表示:"我司现处于上市前的静默期,所披露事项不得超出招股说明书披露的范围,前次IPO被否的原因属于非公开信息,故不便回复。此次申报我们与中介机构已充分考虑前次被否因素并采取有效的应对措施。此次选择中信建投作为保荐机构是结合券商的项目经验、综合实力以及我司的自身需求而做出的选择。"

提起"周六福",人们或许并不陌生。作为知名珠宝品牌,周六福在全国开店超三千余家,遍及各地商业街区。周六福"二进宫"闯关IPO,前景如何?

净利润增速放缓

招股书显示,周六福创立于2004年4月,集珠宝首饰研发设计、生产加工、连锁销售、品牌运营为一体,主要运营"周六福"珠宝品牌,销售钻石镶嵌首饰、素金首饰和其他首饰,涵盖戒指、项链、吊坠、手链等品类。

周六福具有明显的家族企业特征。招股书显示,在本次IPO发行前,李伟柱和李伟蓬合计间接持有公司94.09%的股份,为公司实际控制人。而李伟蓬和李伟柱系兄弟关系。当前,李伟蓬担任周六福副董事长一职。

近年来,周六福的业绩增长有所放缓。招股书数据显示,2017年至2021年,周六福的营业收入分别为9.62亿元、16.79亿元、22.73亿元、20.82亿元、28.29亿元,同比增幅分别为81%、74.54%、35.39%、-8.44%、35.91%;归母净利润分别为1.41亿元、3.03亿元、4.03亿元、3.86亿元、4.29亿元,同比增幅分别为152.99%、115.12%、32.92%、-4.24%、11.33%。

周六福业绩表现情况

(数据来源:Wind)

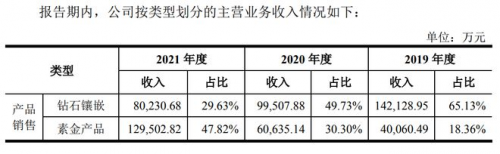

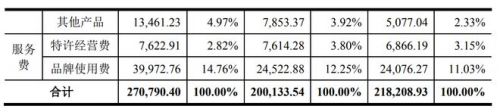

周六福的主营业务收入主要来源于产品销售与服务费两大类。在产品销售中,主要有钻石镶嵌产品、素金产品及其他产品;服务费中,主要包括特许经营费和品牌使用费。

2021年,周六福的素金产品销售收入达到12.95亿元,钻石镶嵌产品收入8.02亿元,占主营业务收入比重分别为47.82%与29.63%;而在2019年,周六福的产品销售主要以钻石镶嵌产品为主,收入为14.21亿元,占比65.13%,而素金产品收入占比为18.36%。

在服务费方面,2021年,周六福的特许经营费为7622.91万元,占主营业务收入比重为2.82%;品牌使用费为3.99亿元,占比为14.76%。

周六福在招股书中表示,素金产品品牌使用费主要为按年按店收取固定费用,按省份不同收取费用在4-6万元之间,新店开店当年每店额外收取1.5-2万元素金产品品牌使用费;

镶嵌产品的品牌使用费,在2019-2020年签约的加盟店按入网产品标签价的3%收取,在2021年后,所有新增及续约加盟店按年按店缴纳固定金额的品牌使用费。根据所在区域、城市级别的不同,每店每年的收费标准为6-16万元不等;新店首批额外收取4-8万元不等的品牌使用费。

2021年,由于加盟政策调整使得按年按店收取的镶嵌产品品牌使用费大幅上升,周六福的品牌使用费同比上升63%,为39972.76万元。

周六福主营业务收入情况

(数据来源:周六福招股书)

依赖加盟商贡献收入

根据中国珠宝协会发布的《2021中国珠宝行业发展报告》,按销售额计算,2021年中国珠宝首饰市场总规模一举跃上了7200亿元新台阶,同比2020年的6100亿元增幅达18%。由此计算,周六福2021年的市场份额为0.39%。

近年来,周六福采取加盟模式为主、自营模式为辅的业务模式,其中自营模式主要包括自营店模式及电商模式,包括通过天猫、京东等电商平台销售。截至2021年12月31日,公司拥有加盟店3694家、自营店70家。

2019年至2021年,周六福的电商模式主营业务收入分别为28260.94万元、52227.76万元及76187.06万元;2020年、2021年同比增长率分别为84.81%、45.87%。

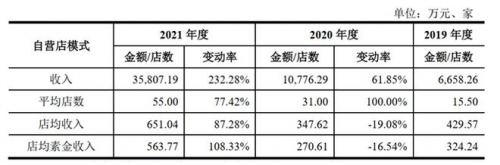

对比来看,周六福自营店收入可谓是"突飞猛进"。招股书显示,自营店每年单店收入从2019年的6658.26万元,增长至2021年的35807.19万元,两年时间单店收入翻了超5倍。

尽管如此,周六福的收入仍主要依赖于加盟模式。2019年至2021年,周六福分别实现主营业务收入21.82亿元、20.01亿元与27.08亿元,其中加盟模式营收占比分别为82.05%、66.77%与57.45%。

尽管如此,周六福的收入仍主要依赖于加盟模式。2019年至2021年,周六福分别实现主营业务收入21.82亿元、20.01亿元与27.08亿元,其中加盟模式营收占比分别为82.05%、66.77%与57.45%。

周六福线下加盟店变动不小。招股书显示,2019年至2021年,加盟门店数量分别为3446家、3606家、3694家,关闭门店数量分别为233家、448家、419家。

周六福线下加盟店变动不小。招股书显示,2019年至2021年,加盟门店数量分别为3446家、3606家、3694家,关闭门店数量分别为233家、448家、419家。

周六福对《投资者网》表示:"公司加盟店数量呈现逐年上升趋势,2019-2021年各年末公司加盟店数量较上年末分别净增加665家、160家及88家。各期关闭加盟店的数量占期末加盟店数量的比例保持在行业合理水平。"

周六福进一步表示:"公司综合考虑行业变动趋势和自身发展的阶段,主动进行战略上调整,差异化政策提高了对优质加盟商的吸引力度,在实践中取得了较好的经营效益和品牌效益。经过历年的发展,公司目前已经形成覆盖面广且深的线下营销网络,即便加盟商自主撤店或转为投资其它珠宝品牌,公司有足够的实力对空缺的渠道进行及时、有效的招商和调整。"

事实上,珠宝品牌企业均纷纷通过布局线下门店抢占市场份额和渠道资源。周六福的门店数量与同行相比,仍有不小的差距。数据显示,周大福门店数量由2019年初的3085家增长至2021年末的5646家;老凤祥在门店数量上亦持续增长,其销售终端由2019年初的3521家增长至2021年末的4945家。

值得注意的是,去年周六福的毛利率出现下降。招股书数据显示,2019年至2021年,周六福的主营业务毛利率分别为36.27%、37.62%及34.92%。

登上质检黑榜

周六福此次申请上市,拟募资约14亿元,计划用于营销网络扩建项目、电商平台升级项目、品牌营销及门店综合能力提升项目,以及补充流动资金项目等,其中营销网络扩建项目拟投入6.82亿元。

而在前次IPO申请中,周六福拟募资约108973万元,用于营销网络建设、研发及品控中心建设、信息化建设和补充流动资金,其中网络营销项目募资投入7.4亿元。

为何缩减网络营销项目募资投入?周六福对《投资者网》表示:"前次和此次募集资金测算所依据的市场环境、物价水平、公司发展规划等发生了变化,因此募集总金额及用于各个子项目的金额也会随之变化。此外,新冠疫情影响了线下销售而带动了线上销售,因此公司增加了对电商平台的投入,导致营销网络建设项目募资相对减少,但仍占募集资金的主要部分。"

周六福的募资项目

(数据来源:周六福招股书)

公司积极扩建营销网络、升级电商平台、提升品牌营销及门店综合能力的同时,却对研发投入不足。2019年至2021年,周六福的研发费用分别为2199万元、2328万元、2103万元,2021年周六福研发费用在营业收入中占比分别仅为0.74%。

值得注意的是,周六福还遭遇投诉。根据黑猫投诉平台信息显示,平台上涉及周六福品牌产品投诉超200条,涉及虚假宣传、黄金骗局、服务恶劣等内容。

关于周六福投诉情况