视频加载中,请稍候...

文/新浪财经意见领袖(微信公众号kopleader)专栏作家 李德林

往往现实中财务造假跟财务调节没有边界,当潮水退去,小心三安光电这个虚弱的胖子。

一个胖子,怎么判断他到底是肌肉男?还是虚胖呢?撩起衣服看看有没有八块腹肌。

三安光电在LED行业简直就是一骑绝尘的白马。但是最近这匹白马祸不单行,控股股东被质疑财务造假,股价跌跌不休。从2018年初的27跌到了10块钱,市值缩水近800亿。

潮水退去,谁在裸奔一目了然。三安光电到底是白马王子?还是虚弱的胖子?

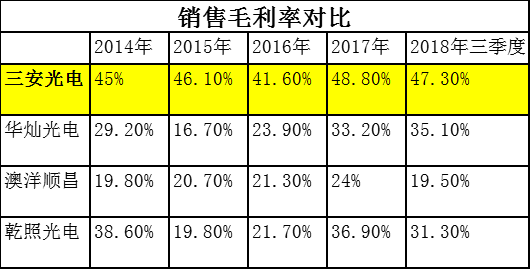

三安光电所在的LED行业简直就是红海,A股的上市公司就有29家。三安光电的毛利率一直遥遥领先于同行。

2017年三安光电毛利为48.8%,第二名的华灿光电才33.2%。到了2018年3季度,三安光电的净利润高达40.57%,整个行业的平均水平是12%。

大家都是卖电灯泡的,怎么就你们家的灯泡利润率高呢?

很多人说,苹果、茅台的毛利都高于同行,别忘了,茅台、苹果他们面对的是大众消费者,有着巨大的品牌溢价。

而三安光电所在的行业做的是To B业务,机构不管你品牌溢价,只认货能不能过关。更何况,三安光电行业不存在垄断,竞争相当充分,机构可选择对象很多。

可三安光电怎么年年遥遥领先呢?掌柜的常说,事出反常必有妖嘛。

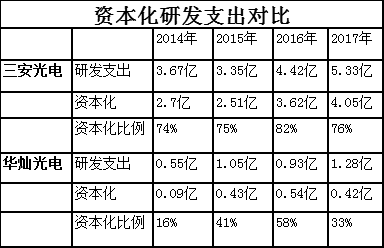

三安光电的可疑之处实在令人难以置信,常年研发费用高资本化率。

比如2017年,研发费用5.33亿,资本化占比为76.2%。而整个LED行业有24家资本化率为0,第二名的华灿光电也只有32.36%。

三安光电真是优秀的不像实力派,这样一来利润掺水至少4个亿。研发支出资本化以后是要逐年摊销的,典型的寅吃卯粮,玩调节利润的小把戏。

当一个公司费劲心思粉饰利润的时候就要注意了,出来混总是要还的,这个窟窿迟要补上 。

乐视网当初连续三年的研发资本化比例超过50%,结果现在完蛋了。

除了在研发费用上做手脚,三安光电在折旧上面也是抠得很,真可谓是细水长流,能往后推就往后推。

综合来看,三安光电的固定资产折旧为8-25年,折旧率为6%,华灿光电为5-10年,而折旧率为8%。按照2018年半年报数据测算,三安光电折旧就少了2亿,全年至少4亿。

而减值计提更是同行的50%甚至更低,按照2017年的财报,跟同行相比至少少提1个亿。三安光电的营收规模是华灿光电的三倍,但是2017年的资产减值损失却不到华灿光电的四分之一。

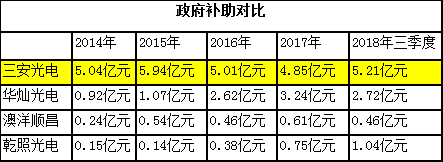

三安光电跟着贪官王三运的官场轨迹,在王三运落马前,政府补贴一度超过净利润的30%。

甘肃省委原书王三运落马后被批“驴粪蛋表面光”。而三安光电将研发费用大量资本化,同时缩减折旧和减值计提,还吃着大量的政府补贴。粉饰报表的意图如此明显,又何尝不是上市公司里面的驴粪蛋。

三安光电的投资者还要小心,它的大股东三安集团46亿货币资金中有41.81亿是上市公司的,母公司短期要还的债超过200亿,小心大股东占用资金哟!

往往现实中财务造假跟财务调节没有边界,当潮水退去,小心三安光电这个虚弱的胖子。面对三安光电的虚弱,也许,投资者会说,木匠戴枷锁,自作自受。